中國海上風電正處在有史以來發展最快的時期。但繁榮發展的背后,各種風險正在集聚。

“十二五”(2011-2015)期間,國家能源局規劃海上風電實現裝機容量500萬千瓦,截至2015年底,實現裝機約100萬千瓦,只占規劃目標的五分之一;“十三五”(2016-2020)的情況恰恰相反,“十二五”未達預期,能源局將500萬千瓦海上風電并網目標延至2020年,這一目標提前實現已經沒有懸念。

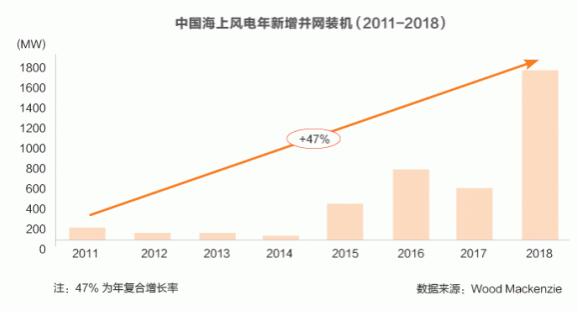

從2016年開始,海上風電發展就進入了快車道。據咨詢機構WoodMackenzie統計,2016年,國內海上風電新增并網容量69.6萬千瓦;2017年新增并網容量51萬千瓦;2018年,新增并網裝機162萬千瓦。至此,國內海上風電累計并網裝機已達到361萬千瓦,預計今年即可輕松實現規劃目標。

中國海上風電在“十二五”期間蓄力,“十三五”加速發展是應有之義。但從去年下半年開始,在地方政府推動下,海上風電的發展速度達到了一個新的高峰,其表現為規模龐大的核準項目。

WoodMackenzie數據顯示,截至2月底,國內已核準未開建海上風電項目達到4083萬千瓦(含核準前公示項目),另有657萬千瓦的項目在建。在這些項目之外,海上風電儲備項目超過了7900萬千瓦。

江蘇省是目前國內海上風電裝機容量最大的區域。中國海上風電規模化發展從江蘇起步,項目運行經驗普遍超過了3年,業內公認,江蘇具備了進一步大規模發展海上風電的條件。

“十三五”期間,中國海上風電開發重心向廣東、福建轉移,面臨著更嚴苛的運行環境挑戰。與江蘇不同,廣東、福建是臺風多發區域,海床條件也比江蘇更為復雜。相比江蘇,廣東、福建項目運行經驗也較少。

但在地方政府推動下,廣東、福建以相比江蘇更快速度、更大規模推進海上風電項目;另外,海上風電機組也在地方政府設置的規則下快速迭代,從江蘇主流的4MW機型,躍升至廣東的5MW以上機型,以及到在福建省明確要求下,向8MW海上風機邁進。

中國海上風電從“十二五”期間的小步慢行,轉身為“十三五”的大步邁進。令人擔憂的是,這樣的快速發展,并非產業自然發展的結果,其背后,離不開地方政府及開發商等相關方的利益推動。

這使得中國海上風電存在重蹈陸上風電覆轍的風險。在中國陸上風電早期的快速發展期,產品質量讓步于市場開拓,導致風機并網后故障頻發,造成無謂的經濟損失,并引發了陸上風機廠商一輪優勝劣汰,其典型案例是華銳風電的起落。

相比陸上風電,海上風電運行環境的挑戰更大。海上風場距離陸地往往在數十公里以外,如果風電機組不能經受住考驗,經濟損失相比陸上風電將提升一個數量級,如果發生惡性事故,整個海上風電產業也會遭受影響。

競價前夜核準狂潮

今年1月16日,江蘇省發改委在官網上公布了去年年底核準的最后一批海上風電項目,分為24個海上風電項目,合計達670萬千瓦,總投資額達1222.85億元。

作為對比,江蘇能源局數據顯示,截至2018年5月末,江蘇省核準海上風電項目合計為554萬千瓦,其中并網212萬千瓦。

江蘇省一次性公布的這24個項目,集中在2018年12月底的28、29兩日通過核準。業內普遍認為,江蘇省在2018年底集中核準海上風電項目,是為了搶在2019年競價政策生效之前,鎖定2018年的海上風電標桿電價。

2014年6月,國家發改委明確了海上風電的標桿上網電價。近海風電項目標桿上網電價為0.85元/千瓦時,潮間帶風電項目標桿上網電價為0.75元/千瓦時,這一電價截至目前仍未調整。

2018年5月24日,國家發改委發布《關于2018年度風電建設管理有關要求的通知》,要求2019年起,各省新增核準的海上風電項目全部通過競爭方式配置和確定上網電價。通過競爭配置確定的上網電價以標桿電價為上限,開發商申報的電價越低,越有機會獲得海上風電資源的開發權。

江蘇在年末拋出的海上風電核準項目規模震動了行業內外,但論2018年全年,海上風電核準規模最大的非廣東莫屬。

2018年4月4日,廣東省在中山市召開全省推進海上風電建設工作現場會,省長馬興瑞出席并發表講話,要求加快推進項目核準和開工建設,按照“大、快、高”的要求進行海上風電建設。

廣東省將海上風電列為重點突破的五大戰略性新興產業之一,中山海上風電工作會之后,廣東的海上風電項目核準進入了快車道。

WoodMackenzie統計,2017年,廣東核準了282萬千瓦海上風電項目(含核準前公示項目),2018年前三季度,廣東省核準了285萬千瓦項目,在最后一季度,廣東海上風電項目核準狂飆突進,核準了2531萬千瓦的海上風電項目,其中1825萬千瓦是核準前公示項目。

廣東、江蘇均發布了各自的海上風電發展規劃,經過編修后,均提高了裝機目標,其中又以廣東最為矚目。

江蘇的海上風電規劃《江蘇省海上風電工程規劃》兩次修改了規劃目標。2012年國家能源局審定版規劃2020年實現裝機700萬千瓦,“十二五”國家海上風電發展未達標后,江蘇省在2014-2015年修改了目標,將2020年裝機目標調整為350萬千瓦。

2018年10月,江蘇省海上風電規劃獲得國家能源局的通過,江蘇海上風電的發展目標修改為到2020年累計建成350萬千瓦,累計開工450萬千瓦,累計核準600萬千瓦。

規劃修編趕不上海上風電實際發展速度。僅就核準一項,江蘇在2018年末搶核的670萬千瓦,即超過了規劃中到2020年的累計核準量。

廣東的變化更大。2018年4月,《廣東省海上風電發展規劃(2017—2030年)(修編)》獲得國家能源局批復同意。該規劃目標為到2020年底開工建設海上風電裝機量1200萬千瓦以上,其中建成投產200萬千瓦以上,2030年建成3000萬千瓦。此前《廣東省能源發展“十三五”規劃(2016-2020年)》提出到2020年底,海上風電力爭實現開工建設200萬千瓦、建成投產100萬千瓦以上。

各省份通過修編海上風電規劃,提高海上風電裝機目標,在核準過程中,受競價政策刺激,海上風電項目在短期內大規模通過核準。

千億市場隱秘規則

海上風電項目核準狂飆突進帶來了一個以千億計的海上風電市場。按照市場競爭邏輯,巨量的市場將激發海上風電產業鏈各方提供更優質產品、服務,實現更低度電成本,以在最終競爭中獲勝,并推動海上風電走向平價上網。

但國內海上風電市場,遵循的是另一套邏輯,這套邏輯由地方政府的利益驅動建立——即“資源換產業”規則。這是伴隨中國風電產業發展至今的痼疾之一。

地方政府用手中的海上風電資源作為籌碼,來換取開發商在本地投資。由于地方政府青睞海上風電產業鏈上的制造商在本地設廠,在現實操作中,往往由相關制造商在本地投資設廠,換取資源后,再轉移給開發商“聯合開發”,項目后續相關設備將采購該制造商產品。

以江蘇省如東縣為例,如東縣位于江蘇省南通市,其相關海域是江蘇海上風電開發的重點區域。在這一輪江蘇省核準的24個海上風電項目中,如東一縣即占有10個項目,規模達300萬千瓦,總投資約達543.35億元。

在如東這10個海上風電項目中,通過“投資換資源”并轉手開發商“聯合開發”,上海電氣風電集團及產業鏈相關合作伙伴,將獲得這些項目中大多數風機及相關部件的訂單。

在2017年,上海電氣就開始謀劃如東海上風電市場,當年3月31日,上海電氣風電集團與如東縣政府、江蘇相關設備公司簽署了《關于深化風電產業合作的框架協議》,上海電氣承諾投資80億元,在如東沿海經濟開發區建設風電運維培訓基地、數據處理中心、海上風電運維中心、風機控制系統組裝基地等。

如東縣政府一名不愿具名的政府官員透露,制造商來如東本地投資設廠,政府將承諾分配相關海上風電資源,制造商再以這些資源為籌碼,與開發商洽談“聯合開發”。

多位業內人士介紹,所謂“聯合開發”,即由制造商轉移相關海上風電資源給開發商,開發商則承諾以“1:N”的比例,使用該制造商的產品。

南通本地名企中天科技能夠生產海上風電項目所需的海底電纜,通過在如東本地投資項目,同樣獲得相應的資源并與開發商“聯合開發”,在如東這一輪核準項目中,中天科技在多個項目中均有參股。

中天科技一名高管透露,通過“聯合開發”,開發商承諾按照1:3的比例,使用中天科技的海底電纜,即中天科技每轉讓1MW海上風電資源給開發商“聯合開發”,開發商承諾有3MW項目使用中天海底電纜。

除此之外,在本地投資設廠的制造商,還能獲得當地政府的保護。以在如東有生產基地的上海電氣風電集團為例,除參與“聯合開發”的海上風電項目會鎖定他們的產品,如東的其他海上風電項目,他們的產品也具有優先選擇權,地方政府會要求海上風電項目使用本地生產的風機、塔筒等風電設備。

如東海上風電市場只是“資源換產業”規則運行的一例。業內公認,在海上風電產業,“資源換產業”是普遍現象,廣東、福建、江蘇、山東等沿海省份概莫例外。

補貼不可持續之憂

“十三五”期間,由于產業鏈配套漸趨成熟,風機成本下降,海上風電項目的投資價值日益凸顯。

WoodMackenzie分析師李小楊介紹,以安裝船為例,2016年間在役安裝船僅有10艘左右,預計到2020年,安裝船的數量將翻倍。從成本看,安裝船的使用價格也將呈現下降趨勢。

2014年前,國內江蘇省近海海上風電項目開發成本約為1.7萬-2.4萬元/千瓦。如今,以江蘇沿海為例,近海海上風電項目成本已下降至1.3萬-1.7萬元/千瓦,海上風電安裝經驗的增長以及省內供應鏈的完善幫助江蘇省實現海上風電建設成本快速下降。

以江蘇沿海的風資源算,海上風電項目內部收益率約為8-10%。在福建、廣東等地海域,投資成本更高,約為1.8萬-2.2萬元/千瓦,但由于風資源更為優越,內部收益率可達到10-12%。

海上風電項目與具體項目風況、地質條件相關,相關因素會影響項目投資成本以及發電小時數,并最終影響投資收益率。多位人士表示,從目前的情況看,一些好的海上風電項目,資本金收益率可以達到25%以上。

以華能如東項目為例,該項目裝機30萬千瓦,總投資53億元,2018年實現利潤2.6億元,考慮到一般海上風電項目僅投入20%資本金,該項目資本金收益率超過了25%。

一位不愿具名的行業權威人士表示,即使標桿電價降到0.65元/千瓦時,他也有信心把在江蘇的海上風電項目的全投資收益率做到10%收益。

海上風電項目高收益的背后,是高額的補貼。海上風電標桿電價分為兩部分,一部分為當地的燃煤標桿電價,由電網公司支付,超出部分來自國家可再生能源發展基金。以廣東為例,脫硫燃煤標桿電價約為0.45元/千瓦時,這意味著廣東海上風電項目度電補貼約為0.4元,在各類型的風、光發電中補貼最高。

可再生能源發展基金早已不堪重負。可再生能源發展基金資金來自于銷售電價中附加的電價,2016年調整征收標準后,每度電征收0.019元的可再生能源附加,由于風、光發電產業迅速發展,所需補貼已超過可再生發展基金的承受能力。

根據財政部的統計,截至2017年底,可再生能源補貼缺口已經達到1000億元,隨著風電、光伏的持續擴張,這一缺口還在變大。

高補貼的海上風電的快速發展,將進一步加大可再生能源基金的壓力。WoodMackenzie統計,僅2018年11、12月,包括核準前公示項目在內,共有3200萬千瓦的海上風電項目完成核準,在未來20年的生命周期內,這些項目將需要至少8000億元的補貼。

接近能源局人士分析認為,解決補貼問題有兩條途徑,一是財政部預算支持,這在現實中難度很大;二是繼續提升可再生能源附加標準,但這與國家降低銷售電價的大趨勢不符,事實上也很難實現。

技術跨越風險

地方政府確立的“資源換產業”的規則決定了海上風電資源及產品、服務的歸屬;地方政府對大兆瓦風機的偏好則推動了海上風機的快速迭代。

中國海上風電規模化發展起步自江蘇。最早進入江蘇海上風電的開發商是龍源電力集團。為配合國家的海上風電發展戰略,龍源在江蘇承接5個海上風電示范項目,其中四個是潮間帶試驗風場,一個是近海試驗風場。潮間帶試驗風場最早的是于2009年9月并網的龍源如東3萬千瓦潮間帶試驗風場。近海試驗風場為龍源如東20萬千瓦試驗風場,于2015年7月并網。

龍源如東20萬千瓦試驗風場安裝上海電氣、遠景能源各25臺4MW風機,迄今運行已近4年。在此期間,4MW風機逐漸成為江蘇海上風電市場的主流機型。

海上風機容量的第一次躍進始于廣東。廣東省從2017年開始規模化發展海上風電。多位業內人士介紹,廣東省明確要求海上風電項目使用5MW及以上風機。

5MW及以上海上風機的運行經驗主要來自福建興化灣試驗風場。福建興化灣試驗風場一期于2017年7月并網,安裝有7家風機制造商生產的14臺大兆瓦風機,其中4家風機制造商提供的是5MW級風機樣機,另有兩家提供的是6MW級樣機。

相較4MW系列海上風機,5MW及以上海上風機的運行經驗相對較少,截至目前運行時間不到兩年。

海上風機容量的第二次躍進來自福建。去年年底,福建省發改委公布《福建省海上風電項目競爭配置辦法(試行)》方案,向社會公開征求意見,其中明確要求參與競爭的企業,原則上采用的風電機組應具有自主知識產權、單機容量不低于8MW。

目前國內已經公開發布8MW海上風機產品的風機制造商僅有上海電氣和金風科技兩家,上海電氣在去年3月與西門子歌美颯可再生能源公司簽署技術轉讓協議,引入8MW風機產品;金風科技于去年10月在風能大會發布了8MW風機產品。目前這兩款風機產品尚沒有項目運行經驗。

李小楊認為,國內4-6MW系列的海上風機產品相對成熟,相比之下,8MW系列產品在國內缺乏運行經驗,產業鏈配套也不完善。

分析人士認為,地方政府對大兆瓦風機的偏好的一個重要原因,是為相關企業設立門檻。比如,廣東要求采用5MW及以上風機產品,實際要求使用5.5MW風機,指向廣東本地的風機制造商明陽風電;上海電氣、金風科技則均在福建設有生產基地,地方政府的8MW風機要求實際是投桃報李。

“過分追求機組大型化并不適合。”國電集團原副總經理謝長軍表示,過去幾年海上風電事故頻發,需要引以為鑒。一種機型至少需要2-3年的穩定期和成熟期,做出一兩臺樣機就要批量生產,“后果是可怕的。”

謝長軍認為,廣東、福建與江蘇的風況還不一樣。相比江蘇,福建、廣東風速更高,資源條件更好,但同時也是臺風多發地區,對風機運行的挑戰更大。

目前,國內的海上風場還未經歷過臺風的考驗,已建成的海上風電場主要集中在江蘇省海域,廣東、福建僅有數個試驗風場建成。

不過亦有業內人士表示不必過于擔心,目前大量的海上風電項目僅是核準,開工建設可能需在一兩年之后,屆時5、6MW系列風機運行經驗將更充足,8MW風機也會擁有1-2年的運行經驗。

盡管如此,由于中國海上風電規模化發展,向臺風多發區域廣東、福建轉移,未來這些運行經驗不足,快速迭代的大兆瓦風機,能否經受住臺風的考驗,仍然是未知之數。

政策調整將至

國家能源局早已有相關的政策來指導解決相應的問題,但現實是,海上風電發展的主導權在地方政府,國家能源局僅有指導功能,缺乏實際約束力。

為推動海上風電向平價上網前進,并減輕補貼壓力,2018年5月,國家能源局發布指導文件,要求推行競爭方式配置風電項目:2018年度未確定投資主體的海上風電項目,以及從2019年起,全部海上風電項目都要通過競爭方式配置和確定上網電價。

國家能源局還同時發布了《風電項目競爭配置指導方案(試行)》,要求各省(自治區、直轄市)參照該方案制定風電項目競爭配置辦法。按照能源局指導方案,申報電價是最重要的一部分,上限不得超過標桿電價,電價得分由低向高排列,電價越低,得分越高,申報電價在整個競爭評選中得分權重不得低于40%。

去年8月份以來,廣東、福建、江蘇陸續公布了各自的《海上風電競爭配置辦法》(征求意見稿),向全社會征求意見。

以廣東省《海上風電競爭配置辦法》為例。該辦法于2018年8月向全社會征求意見,并于12月正式印發。其申報電價環節得分規則為,在海上風電標桿電價基礎上,上網電價降低1分/千瓦時及以內,每降低0.05分/千瓦時得1分;上網電價降價1分/千瓦時以上至2分/千瓦時,超出1分/千瓦時的部分,每降低0.1分/千瓦時得1分;上網電價降低2分/千瓦時以上,超出2分/千瓦時的部分,每降低1分/千瓦時,的0.2分,總分為40分。

簡而言之,按廣東海上風電配置辦法,申報電價較標桿電價降低2分/千瓦時,可得30分,之后每降低2分/千瓦時,才得1分,得分難度驟然上升了30倍,實際意味著廣東海上風電申報電價降價上限在2分/千瓦時。

福建、江蘇的海上風電競爭配置辦法大同小異,申報電價實際降價的上限分別為2分/千瓦時、3分/千瓦時,之后再通過降價得分難度均大大提高。

知情人士透露,早在廣東省發布征求意見稿之初,能源局就明確表示了意見,但廣東省最終仍然正式印發了。

分析人士認為,作為能源主管部門,能源局承受著補貼缺口日益擴大的壓力,并肩負風電產業實現平價上網的任務,相較而言,地方政府則沒有相應的壓力,相反,高電價將對開發商帶來更大的吸引力,進而可以交換得更多的產業投資落地。

事實上,關于“資源換產業”的現實,能源局早有相關文件糾偏,但受制于約束力不足,無法改變現實。

在《風電發展“十三五”規劃》中,能源局提出要建立優勝劣汰的市場競爭機制,發揮市場在資源配置中的決定性作用,規范地方政府行為,糾正“資源換產業”等不正當行政干預。

能源局一名官員坦言,地方政府的行為受政績考核驅動,能源局并不能發揮影響,缺乏實際的約束力。

國家能源局在《關于2018年度風電建設管理有關要求的通知》要求優化風電建設投資環境,地方政府在風電項目開發中不得以資源出讓、企業援建和捐贈等名義變相向企業收費,不得強制要求項目直接出讓股份或收益用于應由政府承擔的各項事務。為推動該要求落地,能源局要求相關政府部門推薦風電項目參加新增建設規模競爭配置時,對上述建設條件做出有效承諾。

“要是地方政府違反承諾,我們實際也沒辦法。”上述官員表示,2013年風電審批權下放后,風電項目的核準即歸地方政府,即使補貼壓力巨大,地方政府核準了項目,能源局也只能按程序將這些項目列入補貼范圍,“但因為補貼不足,拖欠是必然的。”

不過相關政府部門在各自的職權范圍內,仍然在醞釀政策調整,來限制這股去年下半年以來的海上風電核準浪潮。

其一是海上風電標桿電價的調整,這一職權在發改委價格司。業內普遍認同,電價下調是大勢所趨,問題是下調幅度多少。

知情人士透露,去年下半年,相關咨詢機構就向價格司提交了各自的降價方案,具體選擇哪種方案,將由價格司決定。

一位長期為能源局提供政策咨詢的專家表示,海上風電標桿電價降價幅度應根據海上風電項目運行水平決定,既要盡可能降低電價,又要維持開發商的積極性,保留一定盈利空間。“合理的降幅應該在0.05元-0.1元之間。”

“標桿電價下調會帶動競爭項目申報電價降低。”該專家解釋,各地海上風電競爭配置辦法為申報電價降幅設置了約束條件,降幅有限,但因為降價是基于標桿電價,標桿電價下調,會彌補各地競爭電價的下降不足。

其二,2018年核準的海上風電項目,很可能不能全部享受到0.85元/千瓦時的標桿電價。知情人士透露,過去的規定是核準后兩年之內開工即可享受核準時的標桿電價,對并網時間沒有限制,能源局正醞釀出臺政策,對并網時間提出要求。

上述人士表示,去年下半年,能源局就委托多家咨詢機構研究建議方案,各方案從核準后一年內并網到三年不等,具體約束時間仍需由能源局確定。

考慮到海上風電產業年安裝能力有限,假如國家能源局最終要求核準后一年內并網才能享受0.85元/千瓦時的標桿電價,這將意味著去年核準的絕大多數項目將無法享受這一標桿電價。